过去20年,CPP基金已从670亿美元增长到如今的5760亿美元

这是一个好消息。在过去的二十年里,加拿大人已经将加拿大养老金计划可能破产的生存问题变成了一个新问题,而且是一个值得庆幸的问题。CPP 现在是一个金融巨头,跻身全球最大的养老基金之列。

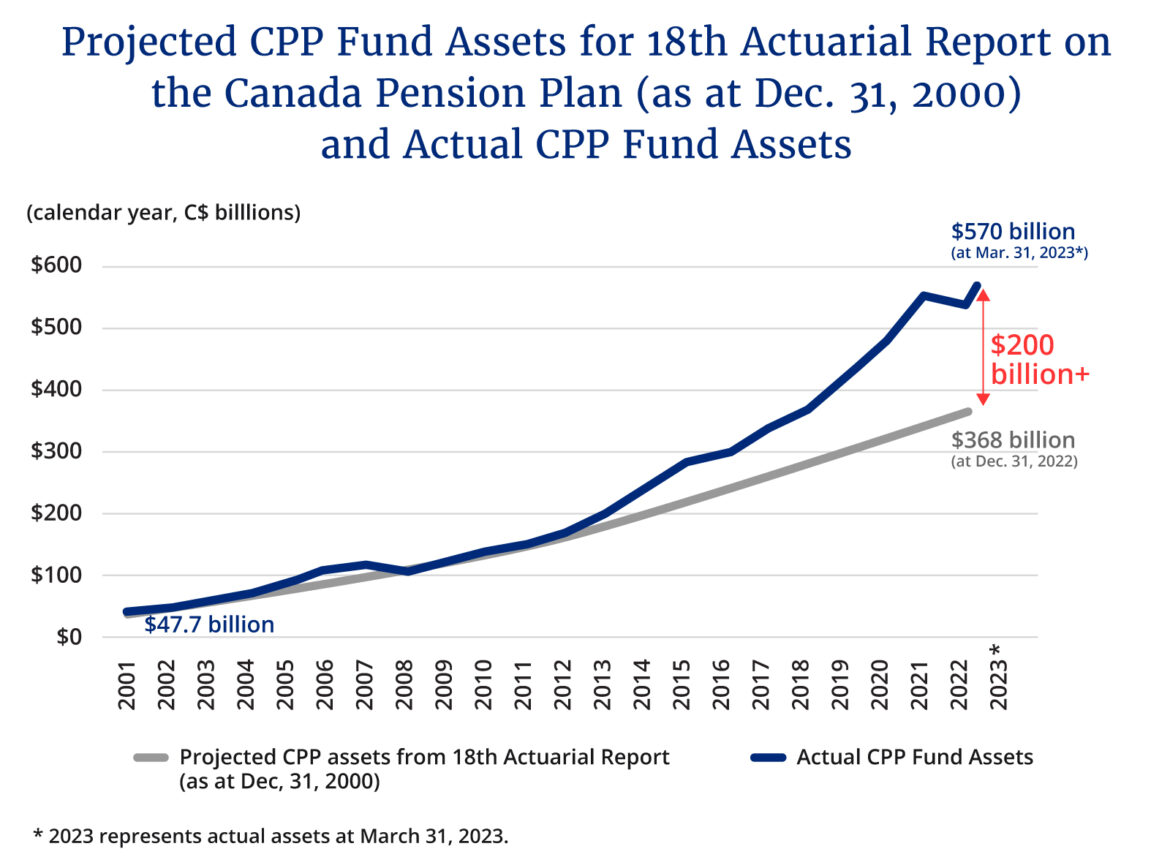

CPP 基金如今拥有 5,760 亿美元的资金,比几年前的预期多出 2,000 亿美元,预计到 2031 年将超过 1 万亿美元,五年后将达到 1.5 万亿美元。里面装满了足够支付未来 75 年福利的钱。

阿尔伯塔省最近在退出国家养老金计划的情况下向 CPP 基金提出巨额索赔,引起了人们对该基金规模的关注。我们真正需要多少钱来支付 CPP 的养老金义务?如果太大了,我们应该减少保费吗?或者增加福利?或者更有争议的是,提取盈余以其他方式投资于我们的未来?

当加拿大人正在为支付杂货账单而苦苦挣扎,并且从医疗保健到教育到军事的一切都资金不足时,我们应该对 CPP 基金的庞大规模进行认真的辩论。我们需要对其资产规模、预计增长率以及目前是否资金过剩进行合理的讨论。

我们是怎么来到这里的?20世纪90年代的改革

最初,CPP 是作为现收现付计划设立的。这意味着当前的工人将为当前的退休人员支付费用。到 20 世纪 90 年代中期,人们对该基金的偿付能力产生了严重担忧,因为其准备金预计将在 2015 年耗尽。

为了防止这种情况发生,联邦和省政府合作制定了恢复 CPP 长期可持续性的措施。他们提高了保费,减少了福利的增长,并成立了 CPP 投资委员会 (CPPIB),以投资那些不立即需要支付福利的缴款。该基金现在有两个增长来源:工人的保费和 CPPIB 的投资回报。

每三年,加拿大首席精算师都会检查 CPP 当前和未来的财务状况,并评估其未来 75 年的可持续性。最新报告于 2022 年 12 月发布,基于保守的投资回报,确认了 CPP 在当前保费率下的长期可持续性。

基金为何增长如此之快?

CPP 的资金过剩并不是政策失败,而应该由管理养老金计划的公务员或管理 CPPIB 投资的投资组合经理负责。事实上,他们是这个故事的英雄。过去十年来,CPPIB 的平均年回报率高达近 10%,跻身全球最佳之列。

我们现在有多少?让我们看看数字。他们描绘了惊人的成功。过去 20 年来,CPP 基金已从 670 亿美元增长到如今的 5760 亿美元。

在官方报告中,有人读到这样的话:“由于2019年至2021年三年期间投资表现强劲,投资收益比预期高出1000亿美元以上。” 1另一位行业观察家最近写道,“净资产增长大大超出了早期的精算预测。” 2

展望未来,根据总精算师最新的风险规避预测,该基金的年度盈余预计将在30至400亿美元之间,并逐年累积和复利。

金融巨头

CPPIB 在其 2023 年财政概览中报告称,CPP 基金比原计划提前了数年,目前持有的资金比其之前的预测多了 2000 亿美元(见下图)。3

首席精算师和 CPPIB 的报告指出,该基金“从长远来看是可持续的”,但有趣的是,他们没有指出实现这一目标所需的最低基金规模。这种不透明性使我们失去了可持续性和风险边际的基准。也许 CPP 实际上可以用较少的资产来维持,只要它的支出超过缴款并有一个舒适的缓冲。

人们可以阅读许多不同的报告,但它们本质上都说同一件事:CPP 基金在未来七年保持健康。

2031 年我们的处境以及向上修正

2015 年,首席精算师预测,到 2031 年,CPP 基金的金库中将持有约 6,250 亿美元,足以为 2090 年之前的 CPP 福利提供资金。4仅仅三年后的 2018 年,同一位首席精算师办公室将 2031 年的预测提高到总额9420亿美元。5

故事变得更加精彩,2031 年的预测最近再次上调至目前超过 1 万亿美元。6换句话说,在过去八年中,CPP 基金的 2031 年总持有量预测从 6,250 亿美元增至超过 1 万亿美元,增加了 3,750 亿美元。

如今,CPP 基金拥有 2000 亿美元的超额投资回报。如果预测成功,到 2031 年,这一数字将增至 3750 亿美元,根据首席精算师最近的三份报告,这一庞大的财政储备对于 2090 年代 CPP 的资金来说是多余的。

简而言之,联邦政府正在运营一个对冲基金,其资金规模比预期多了数千亿美元。

我们应该以负责任的方式提取资金吗?

每个人都会同意,CPP 必须以安全、可预测和规避风险的方式获得资金,以确保其长期生存能力。但我们真正需要多大的资金才能确保这一点呢?根据首席精算师几年前的报告,到 2031 年,6250 亿美元(而不是 1 万亿美元)足以维持 CPP 的当前保费和支出直至 2090 年代。那么为什么我们现在需要 2031 年 1 万亿美元呢?

不管你怎么看,菲律宾人民党现在的资金严重过剩,无法满足其需求,从而为我们提供了奢侈的选择。这就提出了一个问题:CPP基金的盈余该如何处理?

一般来说,有四种选择或其组合:(1)降低保费,(2)增加福利,(3)以某种方式配置资本,以及(4)什么也不做。据首席精算师称,保费可以减少,尽管幅度很小。虽然 CPPIB 的平均回报率在过去十年中一直很高,但情况可能并非总是如此。毫无疑问,它会经历低迷时期,回报可能为负,所以我们必须谨慎行事。

请记住,CPP 的目的是为未来汇集退休储蓄。可以说,我们还可以通过其他方式投资未来。不断增长的盈余有点像您的注册退休储蓄计划(RRSP)中的退休金绰绰有余,但您仍然继续供款。但如果您的屋顶需要维修怎么办?是不是更好地利用自己的稀缺资源?

同样,我们是否应该将 CPP 基金的超额收益用于急需的公共产品和服务?老化的基础设施、不足的公共交通、年久失修的学校、资金匮乏的医疗保健系统以及我们贫困的军队,在未来几年都需要数百亿的新资本。

这是我们的钱。进行辩论并不是异端邪说

鉴于加拿大人民党对加拿大人的重要性,关于这个问题的公开辩论很少。最困难的部分可能是我们的头脑。但我们有义务讨论我们的选择。克服人们不愿意改变加拿大人民党的融资方式以及加拿大人心中不可侵犯的信任将是困难的。

需要明确的是,这并不是呼吁政客袭击菲律宾共产党。我们必须警惕鲁莽的举动。降低保费可能会引发代际公平问题。收回数千亿美元的投资不可能一蹴而就。也许联邦政府应该成立一个由高级官僚建议并由省级参与的全党委员会来研究这个问题并制定负责任的长期战略,类似于他们在 20 世纪 90 年代面对相反问题时所做的那样。

如何处理今天的 2000 亿美元盈余或预计的未来储备需要认真、清醒的思考。然而这笔钱属于加拿大人,而不是政府或 CPPIB。它来自我们自己的薪水,我们聘请了聪明的人来安全地投资它。它得到了丰厚的回报。我们应该进行讨论。请记住,这是一个好消息。

(谷歌翻译:Mark Johnson: Our CPP fund may soon have over $1 trillion. It’s time to debate the best use of that money)